Latest Posts

リスクマネジメント

日経新聞でリスクマネジメント(危機管理)の記事が載っていて目を引きました。

会社経営や、会社での仕事をしていると、危機というのはいつでも出てくる可能性があり、

だからこそ日頃から管理をどうしようか準備しておく必要があります。

上場企業など危機管理がうまく出来ずに会社としての信用を大きく落としたり、

世の中に対して謝罪を繰り返すケースも見受けられます。

中小企業にとってもテレビなどで放映されなくても、危機管理から信用を落とすケース

はあるでしょう。

記事の中では危機があった時に4つの行動原則を基本とすべきと書かれております。

①初動は素早く構えは大きくする

会社の持つ人、モノ、費用、情報網を当初から最大限投入する。

②事実把握のプロセスを明確にする

裏付けをとり想定や伝聞だけに惑わされて対応を誤らないようにする。

③トップダウンによる迅速な方針決定をする

有事にはトップが朝礼暮改を恐れずに決めることが重要となる。

④経営陣が決めた対処方針をぶれさせない

判断材料は現場を重視しつつも判断そのものは経営目線で実施すべきである。

-

内田

-

2018年3月25日

-

税務・会計・経営

-

0

収入保障保険の相続発生時の課税関係

一時金でなく年金方式で受け取る保険商品を収入保障保険といいます。

以前は収入保障保険の死亡保険金を年金で受け取ると、相続発生時には相続税が掛かり

支払われる年金には所得税等が掛かるという二重課税の状態にありました。

こちらは平成22年に見直され、年金は運用で増えた部分のみが所得税の対象となりました。

一時金で受け取った時は契約者・被保険者・保険受取人の関係により、相続税・所得税等・

贈与税が掛かるだけです。

一方、年金で受け取った時は少し複雑になり被保険者が亡くなった時と年金受取時の2段階

に分けて考える必要があります。

・被保険者死亡時

年金受給権評価額(一時金を受け取ったとした時の評価額)に、契約形態により相続税か贈与税

がかかります。税金の種類は、契約者=被保険者なら相続税(「500万円×法定相続人の人数」

が非課税)、契約者≠被保険者≠受取人なら贈与税となります。

・年金受取時

年金形式で受け取るときに雑所得として所得税が掛かります。ただし、上記のとおり死亡年金の

受取開始から1年目には相続税が課せられているので、二重課税とならないために所得税が掛かる

のは2年目からとなります。

課税対象額は受取年金累計額から上記の年金受給権評価額を引いた額から、保険料の一部を

必要経費として差し引いた額を所定の掛け率で案分した額となります。

-

内田

-

2018年3月10日

-

税務・会計・経営

-

0

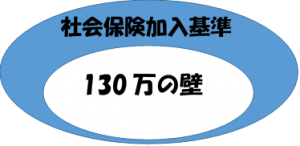

配偶者控除の壁は150万円となりますが・・・

平成30年となりまして、ご存知の方も多いところですが配偶者控除の壁が103万円から150万円となります。

”配偶者控除、年収要件「150万円以下」に 今月から改正 パート主婦世帯の減税拡大”(産経ニュース)

実際の年末調整や確定申告の計算で使うことが多いのは今年の後半以降かと思いますが、

この1月から毎月の給与を改訂したいという顧問先様も増えております。

一方で、実は社会保険での130万円の壁というものがありまして、例えば

「よし、配偶者控除の壁が上がったから妻の月額給与を12万円(年額144万円)に上げよう。」

と考えて上げたとしますと、奥さんが社会保険の扶養から外れ、社会保険料の増額の方が大きくなって

損をしたと感じる状況になるかもしれません。

“150万円の壁の前に立ちはだかる?130万円の壁“(Biglobeニュース)

ですので、おすすめとしましては、月額108,000円(年間1,296,000円)までの変更に抑えることだと思います。

-

内田

-

2018年1月7日

-

税務・会計・経営

-

0

札幌学院大学コミュニティカレッジ

2017年11月14日に先般よりご案内させて頂いておりました

札幌学院大学コミュニティカレッジにて

弊社-札幌事務所長 斎藤隆により

「相続トラブルから事例から学ぶ正しい相続」と題して講義がされました。

数多くの方が集まり熱心に講義に耳を傾けて頂きました。

どうもありがとうございました。

-

内田

-

2017年12月23日

-

税務・会計・経営

-

0

給与の差押さえ

法人の顧問先様を担当させて頂いているなかで、従業員さんの給与等差押さえ通知を見ることがあります。

会社さんが特に悪いことをしているわけでなく、従業員さんが昔の住民税を滞納しているときなど

会社から払われている給与を差し押さえようと、会社に通知が来るのです。

(民間債権でも裁判を通じて来ることもあります。)

通知書の文言をみると思わずドキッとする内容です。

もちろん少しの期間税金を滞納したからといってすぐに差押さえがされるわけではありませんが、

督促状を無視した時に、強制執行の催告書が届き、その後差押さえ予告書が来る事もあります。

何年も滞納が続くとけっこうな延滞税にもなりますので、当然期限どおりに払うことが大切ですし、

手続きが大変でも従業員さんのために特別徴収をしっかり行う事も必要です。

-

内田

-

2017年12月9日

-

税務・会計・経営

-

0

失敗事例の大切さ

所内で業務の事故事例の研修をしたりしています。

失敗事例を勉強していくことを今後の業務に活かしていきたいところです。

税務では全国的にとにかく消費税の届出関係の失敗が多いですね。

チェックリストなどで漏れを無くしていくことが必要なようです。

何よりヒヤリとする事例を見て意識を高めることが大切です。

受験や試験勉強の時にもよく「まちがいノート」というものを作って繰り返し見ていました。

自分がどういう所をまちがいやすいのか、それを繰り返し見ると同じ間違いをしにくくなります。

-

内田

-

2017年11月18日

-

税務・会計・経営

-

0

相続税の生前対策

最近相続税申告業務が増えております。

平成27年1月より相続税の基礎控除が下がった影響が大きいですが、

相続税は相続発生前の対策で節税できる点に特徴があります。

・親の財産を子などに早めに移しておく

生前に所有権を移しておくことで相続財産の対象から外す形とします。

・資産の評価額を下げておく

お金でなく建物など不動産に換えておくと評価額が下がりやすいです。

・課税財産を非課税財産とする

仏壇やお墓は相続税の非課税財産です。

・基礎控除を増やしておく

養子が増えれば基礎控除金額が増えます。

・負債を増やしておく

後で返さなければいけませんが借入金など増えれば相続税対象資産からの控除額が増えます。

・そもそも税金の掛からない非居住者となる

海外にずっと住んでいるなどそもそも日本の相続税の対象にならないケースもあります。

それぞれの方法に条件があり、他にも方法はありますが早めに動くことが大切ですね。

-

内田

-

2017年10月28日

-

税務・会計・経営

-

0

採用情報

採用情報