Latest Posts

【税務】所得税-課税所得金額

参考文献:『租税法』金子宏 弘文堂

税金の基本は所得税にあり。その所得税の「基本原則」は全ての基本とも言えます。

何回かに分けて所得税の概要について書いていきたいと思います。

・課税所得金額の計算

- 課税総所得金額(千円未満切捨)

総所得金額から所得控除額の合計額を控除して「課税総所得金額」を計算します。

- 課税山林所得金額(千円未満切捨)

山林所得金額は、「課税山林所得金額」という課税所得金額となります。

(3)課税退職所得金額(千円未満切捨)

退職所得金額は、「課税山林所得金額」という課税所得金額となります。

・計算上の留意点

(1)所得税は、各課税所得金額に税率を適用するため、国税通則法の規定により、それぞれ千円未満の端数を切り捨てます。

(2)所得控除額の合計額は、まず、総所得金額から控除し、控除しきれない部分の金額を山林所得金額及び退職所得金額から順次控除します。

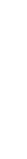

・所得控除の種類(人的控除と物的控除に分けて)

-

内田

-

2024年4月25日

-

税務・会計・経営

-

0

【税務】所得税-各種所得の金額

参考文献:『租税法』金子宏 弘文堂

税金の基本は所得税にあり。その所得税の「基本原則」は全ての基本とも言えます。

何回かに分けて所得税の概要について書いていきたいと思います。

個人所得は10種類に分けられ、こちらによりそれぞれ異なった計算方法や課税方式が取られております。

法人の場合は一つの箱で計算がされる事とはかなり異なることが分かります。

各所得が各個人に違う性質であることにより、課税の公平性を守ろうという意図が見えます。

(注1)特定公社債等の利子等については、申告不要又は申告分離課税。

(注2)一部、分離課税として取り扱われるものがある。分離課税の対象となるのは、株式等の譲渡による所得(事業・譲渡・雑)、土地の譲渡による所得(譲渡)、不動産業者等の土地の短期譲渡等による所得(事業・雑(令和5年3月31日まで課税停止))、先物取引による所得(事業・譲渡・雑)等である。

(注3)23歳未満の扶養親族又は特別障害者の扶養親族等を有する者等については、平成30年度改正において行われた給与所得控除額が頭打ちとなる給与収入の850万円超への引き下げによる負担増が生じないよう、所得金額調整控除により調整。

給与・年金の両方を有する者については、平成30年度改正において行われた給与所得控除・公的年金等控除から基礎控除への振替による負担増が生じないよう所得金額調整控除により調整。

-

内田

-

2024年4月18日

-

税務・会計・経営

-

0

【税務】所得税-基本原則と計算体系

参考文献:『租税法』金子宏 弘文堂

税金の基本は所得税にあり。その所得税の「基本原則」は全ての基本とも言えます。

何回かに分けて所得税の概要について書いていきたいと思います。

1.所得税の基本原則

(1)申告納税制度

所得税は個人(⇔法人。世帯。)が1暦年間(1/1~12/31)に稼いだ所得に対して課される国税です。納税は基本的に所得を得た本人が所得税額を計算して申告納税をする「申告納税制度」となっています。

(2)応能負担の原則

所得税は各個人の担税力に応じた課税を行う事を原則としています。例えば下記により、課税の公平性を保つこととしております。

・質的担税力の考慮

個人が稼ぐ所得は多種多様であるため、所得の性質(10種類)を考慮し、その性質に見合った取り扱いとしております。

・量的担税力の考慮

個人が稼いだ所得を総合(合算)し、これに超過累進税率を適用することにより、各個人の担税力に応じた税負担を求める形となっております。

・生活面での個人的事情の考慮

怪我や病気などによる医療費などの出費、また、独身の人と家族を養っている人との違いなどといった生活面での事情を考慮して、公平な課税としております。

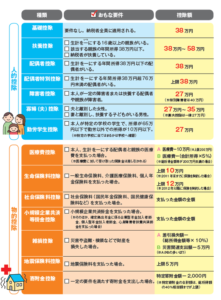

2.所得税-所得税の計算体系

(下記財務省HP図 参照 クリックすると大きくなります。)

(1)各種所得の金額計算(所得を10種類に区分して計算)

(2)課税標準の計算(各種所得の金額を総合、合算)

(3)所得控除額の計算

(4)課税所得金額の計算(個人的事情を考慮)

(5)納付税額の計算(課税所得金額に税率を乗じて税額を算出)

(注1)参考資料1は、主な収入を掲げており、この他に「先物取引に係る雑所得等」などがある。また、各種所得の課税方法についても、上記の課税方法のほか、源泉分離課税や申告分離課税等が適用される場合があります。

(注2)各種所得の金額及び課税所得の金額の計算上、一定の特別控除額等が適用される場合があります。

-

内田

-

2024年4月11日

-

税務・会計・経営

-

0

【税務】3つの基本原則

参考文献:『租税法』金子宏 弘文堂

税法には「3つの原則」というものがあり、税理士法人の仕事をしていく中ではこちらを頭に入れておく事がとても大切です。

もしも税務調査でそれに合わない事を調査官が言ってきたり、税務実務で判断に迷った時には思い返して判断すると良いと思います。

3つの基本原則

税法における3つの原則には下記のものがあります。

- 租税法律主義の原則

税金の課税及び徴収は、必ず法律によらなければならないという原則のことです。内容としては①課税要件法定主義②課税要件明確主義③合法性原則④手続的保障原則⑤遡及立法の禁止⑥納税者の権利保護が挙げられる。

憲法84条「あらたに租税を課し、又は現行の租税を変更するには、法律又は法律の定める条件によることを必要とする」

- 租税公平主義の原則

税法の内容として「公平」と「平等」が図られることであり、公平と中立を要求するものです。ポイントとしては①経済力に合った税負担と税配分をすること②同様の状況にあるものは平等に取り扱わないといけないこと③効率と簡素も出来る限り両立させること があります。

- 自主財政主義の原則(参考)

地方自治体も憲法92条の自治権を使い自主的に財源を調達できるという原則の事です。

-

内田

-

2024年4月6日

-

税務・会計・経営

-

2

【税務】租税原則

参考文献:『租税法』金子宏 弘文堂

世の中には「租税原則」というものがあり、税理士法人の仕事をしていく中ではこちらを頭に入れておく事がとても大切です。

もしも税務調査でそれに合わない事を言ってきたり、税務実務で判断に迷った時には思い返して判断すると良いと思います。

■税法の基本原則

1.租税原則

「どのような税をどのような理念に基づき課すべきか」という税制を決める一般的基準を定めたものが租税原則です。

我が国が税制改革を行ってきた際に、よりどころとした租税原則が三つあります。

(1)公平

①経済力が同等の人々は等しく負担すべきという水平的公平と②大きな経済力を持つ

人はより多く負担すべきであるという垂直的公平の二つの概念があります。

(2)中立

特定のモノやサービスに過大な税を掛けるようなことをせず、税体系や各税

の仕組みを経済活動に歪みを与えないようにしていく必要があります。

(3)簡素

徴税コストを抑える観点と共に、国民の理解を容易にして納税負担を軽くするために

も税金制度の簡素化を重視する必要があります。

-

内田

-

2024年3月30日

-

税務・会計・経営

-

1

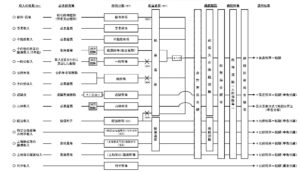

フランチャイズ支援⑦(研修費用の設定について)

税理士法人TAPでは、フランチャイズを展開したいという事業者様への会計税務面の支援をしております。

今回はフランチャイズ本部(フランチャイザー)が加盟店(フランチャイジー)へ研修費用の設定方法について解説いたします。

●研修費用を設定するポイント

研修費用の設定のポイントは、次のとおりです。

①原価を算出する

最初に、研修にかかる原価を計算します。

研修費の原価は、まず人件費です。また、研修で使用するテキスト代も必要です。さらに研修場の費用も考慮に入れなければなりません。さらに、加盟店の希望エリアで実施する場合には、出張旅費や宿泊費用なども考慮に入れる必要があります。

②他社の研修費用を研究する

しかし、最終的には、加盟初期に掛かる総額に照らして妥当であるかを評価しなくてはなりません。原価の積み上げや費用の積み上げだけでは、フランチャイズ本部の仕組みが実際購入される加盟者の購買範囲を超えていては全く意味がないからです。

-

内田

-

2022年5月7日

-

税務・会計・経営

-

0

フランチャイズ支援⑥(保証金の設定について)

税理士法人TAPでは、フランチャイズを展開したいという事業者様への会計税務面の支援をしております。

今回は保証金の設定方法について解説いたします。

●保証金を設定する目的

保証金とは、加盟店(フランチャイジー)が本部に支払うべき債務について、支払いが滞った場合のために本部が担保として事前に設定するものです。賃貸物件を借りた際の敷金と類似しています。

あくまでも保証金は、預り金ですので、加盟店が解約した場合、通常どおりフランチャイズ加盟店が支払うべき金員が本部に支払われていれば、保証金は返金する必要があります。

●保証金の具体的な設定方法

保証金の金額は、毎月、どの程度加盟店が本部に支払うものがあるのかをベースに算出する必要があります。要は、債務となり得る可能性があるものがどの程度あるのかを算出するということです。

加盟店が本部に支払うものの例としては、ロイヤリティや原材料費、広告宣伝費、システム利用料等があります。これらの項目をまず抽出します。その上で、モデルシミュレーションを元に金額を算定します。その何か月分を担保として抑える必要があるのかという視点で検討しますが、3か月分から6か月分ほどが一般的です。

-

内田

-

2022年4月9日

-

税務・会計・経営

-

0

採用情報

採用情報