Latest Posts

レビュー『ブラック・ショーマンと覚醒する女たち』

『ブラック・ショーマンと覚醒する女たち』 光文社 東野圭吾

-

内田

-

2024年6月1日

-

本

-

0

レビュー『クライアントが喜べば、士業は儲かる』

『クライアントが喜べば、士業は儲かる』古川晃 金風舎

-

内田

-

2024年5月25日

-

本

-

1

【ご挨拶】2024年4月1日TAP入所式 歓迎の言葉・訓示

2024年4月1日、税理士法人TAPの入所式を開催しました。

その中で代表挨拶として、新入所員2名へ送った言葉を記載します。

「

-

内田

-

2024年5月18日

-

ご挨拶

-

2

【税務】所得税-納付税額

参考文献:『租税法』金子宏 弘文堂

税金の基本は所得税にあり。その所得税の「基本原則」は全ての基本とも言えます。

何回かに分けて所得税の概要について書いていきたいと思います。

・納付税額の計算

各課税所得金額に税率を乗じ、一定の控除額を控除し納付すべき所得税額を計算します。

(1)算出税額の計算

①課税総所得金額 → 超過累進税率

②課税山林所得金額→ 5分5乗方式(税額軽減)

③課税退職所得金額→ 超過累進税率

(2)税額控除額の控除

算出税額から税額控除額(配当控除など)を控除します。

(3)源泉徴収税額(前払税額)の控除

源泉徴収税額(配当等の支払の際に天引された所得税)を控除して「申告納税額」を算出します。

(4)予定納税額(前払税額)の控除

7月と11月に前払いした所得税額(予定納税額)を控除して、確定申告により納付すべき所得税の額(第3期納付税額)を算出します。

・算出税額の計算

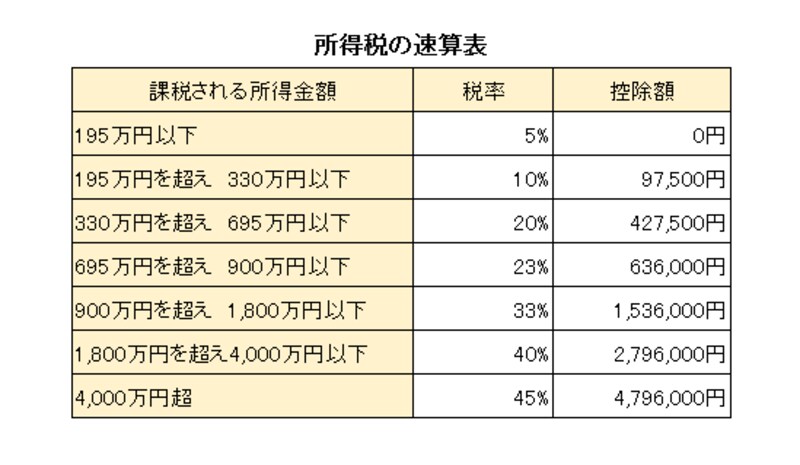

(1)課税総所得金額に係る所得税額 ⇒ 速算表により求めます

課税総所得金額 × 税率 - 控除額 =課税総所得金額に係る所得税額

※速算表

・税額控除

税額控除の代表的なものには、住宅ローン控除、寄付金特別控除、などがあります。

・住宅ローン控除(2022年(令和4年)より金額等変更)

該当する場合には相当な影響のある控除。1年目は確定申告を行い、2年以降は年末調整での控除も可能です。住宅取得時に住宅メーカー/仲介業者に前もって内容を確認しておくと良いでしょう。

・寄付金特別控除

・源泉徴収税額

配当金や給料などの支払いを受ける場合には、その受取額から予め所得税が天引される

こととなっております。この天引される所得税のことを源泉所得税額といいます。

但し、天引された所得税は単なる前払税額であって、適正な税額ではありません。12

月まで経過後にその個人の税率が確定して初めて、適正な所得税額が計算されることとなります。したがって、納税者は源泉徴収税額を天引する前の金額を基礎に税額を計算して、そこから源泉徴収税額を控除することにより納付すべき所得税の額を計算することとなります。

・申告納税額

算出税額から税額控除額、源泉徴収税額を控除した金額を「申告納税額」といい、この段階で百円未満の端数を切り捨てます。

・予定納税額

前年分の所得税の申告をした者のうち一定の者は、7月(第1期)と11月(第2期)に所得税を前払(予定納税)しなければなりません。この前払税額を予定納税といい、確定申告の際に精算(控除)します。

-

内田

-

2024年5月11日

-

税務・会計・経営

-

0

【税務】所得税-所得控除と課税標準

参考文献:『租税法』金子宏 弘文堂

税金の基本は所得税にあり。その所得税の「基本原則」は全ての基本とも言えます。

何回かに分けて所得税の概要について書いていきたいと思います。

●所得税-課税標準

総所得金額:

第1段階で10種類に区分した各種所得の金額のうち、山林所得の金額と退職所得の金額以外のものを総合(合算)し、「総所得金額」を計算する。なお、総合長期譲渡所得の金額と一時所得の金額は2分の1したから総合(合算)する。

※長く持っていたもの、たまたま入ってきたものについて税金を安くしている。

山林所得金額:

山林所得の金額は、「山林所得金額」という課税標準となる。

退職所得金額:

退職所得の金額は、「退職所得金額」という課税標準となる。

●所得税-所得控除と課税所得金額

・課税所得金額の計算

- 課税総所得金額(千円未満切捨)

総所得金額から所得控除額の合計額を控除して「課税総所得金額」を計算します。

- 課税山林所得金額(千円未満切捨)

山林所得金額は、「課税山林所得金額」という課税所得金額となります。

(3)課税退職所得金額(千円未満切捨)

退職所得金額は、「課税山林所得金額」という課税所得金額となります。

・計算上の留意点

(1)所得税は、各課税所得金額に税率を適用するため、国税通則法の規定により、それぞれ千円未満の端数を切り捨てます。

(2)所得控除額の合計額は、まず、総所得金額から控除し、控除しきれない部分の金額を山林所得金額及び退職所得金額から順次控除します。

・所得控除の種類

-

内田

-

2024年5月4日

-

税務・会計・経営

-

4

【税務】所得税-課税所得金額

参考文献:『租税法』金子宏 弘文堂

税金の基本は所得税にあり。その所得税の「基本原則」は全ての基本とも言えます。

何回かに分けて所得税の概要について書いていきたいと思います。

・課税所得金額の計算

- 課税総所得金額(千円未満切捨)

総所得金額から所得控除額の合計額を控除して「課税総所得金額」を計算します。

- 課税山林所得金額(千円未満切捨)

山林所得金額は、「課税山林所得金額」という課税所得金額となります。

(3)課税退職所得金額(千円未満切捨)

退職所得金額は、「課税山林所得金額」という課税所得金額となります。

・計算上の留意点

(1)所得税は、各課税所得金額に税率を適用するため、国税通則法の規定により、それぞれ千円未満の端数を切り捨てます。

(2)所得控除額の合計額は、まず、総所得金額から控除し、控除しきれない部分の金額を山林所得金額及び退職所得金額から順次控除します。

・所得控除の種類(人的控除と物的控除に分けて)

-

内田

-

2024年4月25日

-

税務・会計・経営

-

2

【税務】所得税-各種所得の金額

参考文献:『租税法』金子宏 弘文堂

税金の基本は所得税にあり。その所得税の「基本原則」は全ての基本とも言えます。

何回かに分けて所得税の概要について書いていきたいと思います。

個人所得は10種類に分けられ、こちらによりそれぞれ異なった計算方法や課税方式が取られております。

法人の場合は一つの箱で計算がされる事とはかなり異なることが分かります。

各所得が各個人に違う性質であることにより、課税の公平性を守ろうという意図が見えます。

(注1)特定公社債等の利子等については、申告不要又は申告分離課税。

(注2)一部、分離課税として取り扱われるものがある。分離課税の対象となるのは、株式等の譲渡による所得(事業・譲渡・雑)、土地の譲渡による所得(譲渡)、不動産業者等の土地の短期譲渡等による所得(事業・雑(令和5年3月31日まで課税停止))、先物取引による所得(事業・譲渡・雑)等である。

(注3)23歳未満の扶養親族又は特別障害者の扶養親族等を有する者等については、平成30年度改正において行われた給与所得控除額が頭打ちとなる給与収入の850万円超への引き下げによる負担増が生じないよう、所得金額調整控除により調整。

給与・年金の両方を有する者については、平成30年度改正において行われた給与所得控除・公的年金等控除から基礎控除への振替による負担増が生じないよう所得金額調整控除により調整。

-

内田

-

2024年4月18日

-

税務・会計・経営

-

3

採用情報

採用情報